ビットコイン 101:ビットコインの価値と価格

この記事は、ビットコインの価格の決定要因、評価モデル、ビットコインの大量導入が価格にどのように反映されるかについて説明します。

ビットコインは、10年以上にわたって最も有名で、最も取引されている仮想通貨と言われています。昨年、この有名なコインが69,000ドルに達したとき、仮想通貨の崩壊を待っていた懐疑派は唖然としました。そしてまた、ビットコインの価値についての熱い疑問が湧いてきました。この記事では、この疑問に対するあなた自身の答えを見つけることができるよう、基本的なことをご説明いたします。

ビットコインの価格は何によって決定されるのでしょうか?

何よりもまず、話すべき点はビットコインの通貨としての役割です。ビットコインが本当に本物の通貨とみなされるためには、希少性、分割可能性、受容性、可搬性、耐久性、均一性という特徴を持つ必要があります。デジタル通貨であるビットコインは、可搬性、耐久性、均一性という要件については容易に満たすことができます。また、ビットコインの最小単位(1サトシ)は、ビットコインの100万分の1に相当するため、分割可能性はすでに付与されています。したがって、ビットコインの価値は、その希少性と受容性によって決定されます。

最初のビットコインの強気相場は創業から約5年後の2013年になってようやく起こり、それがビットコインの普及の始まりとなりました。近年、分散化のニーズが高まっていることで、規制がなく、政府の影響を受けないビットコインは、まさに輝きを増しています。

世に受け入れられたということは、需要が増えるということでもあります。そして、ビットコインのマイニングは、誰もができるものではないので、供給は確実に限られるものとなります。このデジタル通貨の重要な価値の原動力は、ビットコインの持つ希少性の機能であると言ってよいでしょう。

ビットコインの供給量の推移

ビットコインの創造者の長期的なビジョンにより、2100万コインという供給の上限は厳しく設定されています。現在までに、ビットコインの供給量の90%近くがすでにマイニングされており、近い将来、ビットコインの進化における極めて重要なポイントになることが示唆されています。マイニングされた1,898万5,000ビットコインのうち、400万ビットコインは以下のような様々な理由で現在は完全に流通しなくなっています:

-

ウォレットの所有者が(永久に)秘密鍵を紛失したり、家族や相続人のために情報を伝えなかったりしたこと。

-

BTCを使用できないアドレスに送信することで、誤って、または意図的にBTCをバーンしたこと。

-

サトシの保有する110万ビットコインは10年以上動かされておらず、戻ってくる可能性は低いこと。

大口売買の不活性など、ビットコインの循環供給量が最大値に達しない理由は他にもあります。以下のグラフを見てみましょう:

出典:Glassnode データを使用した独自のチャート

2017年以降、何度か強気相場が続き、動かないBTCの割合は40%を超えたままです。これにより、通貨としてのビットコインの希少性が強化され、ビットコインの価格に大きな勢いが生まれます。

法人や組織による採用

法人投資家は、2020年のラリー(緩やかな上昇)以降、仮想通貨テクノロジーを活用し始め、直接、帳簿に追加したり、Grayscale’s Bitcoin Trust (GBTC) やビットコインETFに投資したり、CMEのビットコイン先物取引を利用したりしています。ウォール街は、受容性の観点から、デジタルトレンドを徐々に認識し、受け入れています。

一方、他の大企業は別のアプローチを選択し、商品やサービスの新しい支払い手段としてビットコインを採用しています。マイクロソフト(Xbox Live、アプリ、ゲーム)、ウィキペディア(寄付、資金提供)、ペイパル、スターバックス(BitPay経由)、ツイッチ、楽天などがあります。BTCによる決済は、テスラ製品で利用可能にはなりましたが、同社はすぐにその機能を削除しました。しかし、このニュースに伴ってビットコインがメディアへ露出したことにより、早くもビットコイン価格は史上最高値を更新しています。また、大手の銀行もビットコインに注目しており、その価値をさらに高めることにつながっています。

ビットコインの売買はPayPalで可能です。 出典:PayPal US。

宣伝と大衆の認知度

これまでビットコインを所有したり購入したりしたことがなかったとしても、必ずどこかでその名前を聞いたことがあると思います。強気相場は2017年と2019年にピークに達し、ビットコインの史上最高値が記録されました。「ビットコイン」「BTC」という言葉の総検索数の増加も、パンデミック発生や、法人や組織の制度導入とタイミングが重なります。ビットコインの投資やネットワーク上でのBTCの送金に関するコンテンツやガイダンスが増えることで、個人がこの分野に参入することが非常に容易になり、それがビットコインの価格上昇に表れているのです。

出典:Google TrendとCoinGeckoのデータを使用して作成

他の資産との相関性

米ドルと同様に、ビットコインは他の仮想通貨に大きな影響を与えています。ビットコインの優位性は時間の経過とともに顕著に低下しているとはいえ、「最も有名で、世界で最初に採用された仮想通貨」という称号はいまだに生きています。ビットコインの暴騰は、技術に精通した人々に新しい仮想通貨の創造を促し、近年のデジタル空間の成長を刺激してきました。

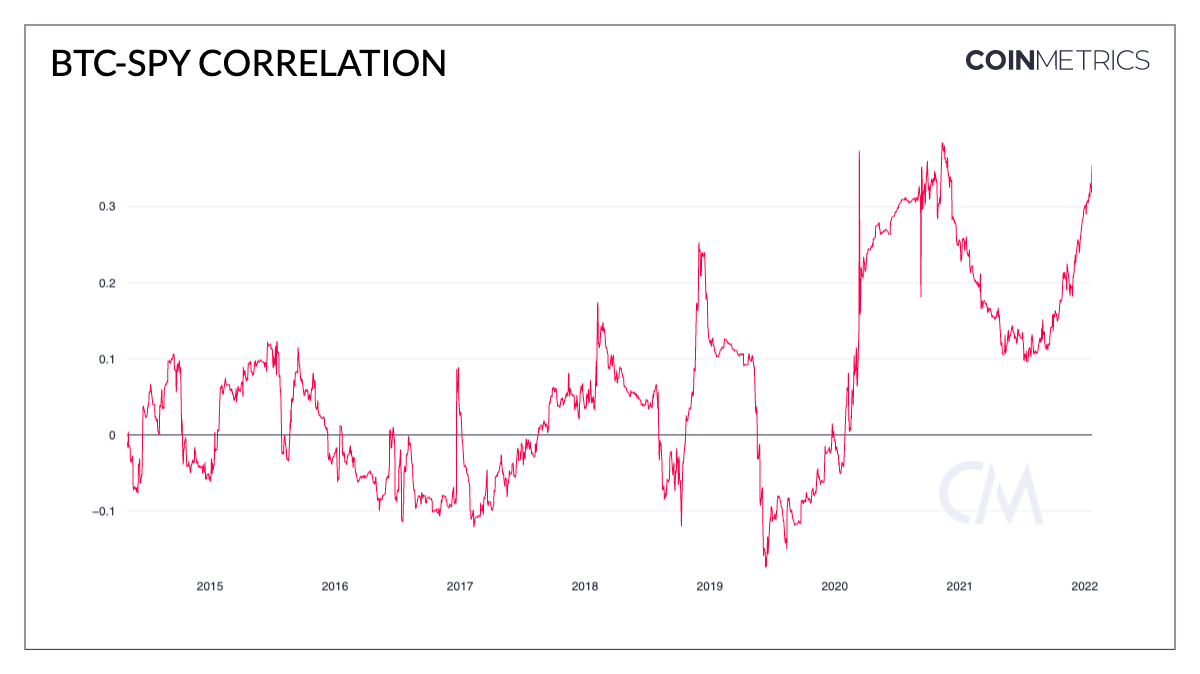

一方、ビットコインは伝統的な資産である株式、SP500、NASDAQ100、コモディティ、さらには債券との相関が強くなっています。その結果、多くの金融機関がビットコインを新たな資産クラスとして受け入れ、リスク分散のために活用するようになりました。

ビットコインとSP500の1年間の相関関係。 出典:CoinMetrics.io

ビットコインの価格推移

振り返ってみると、ビットコインの道のりはとても印象的なものとなっています。仮名のナカモト・サトシがビットコインのホワイトペーパーを発表したときには何の価値もなく、その後5年間でかろうじてゼロを超える程度に変化しました。毎年5月22日に「ビットコインピザデー」という記念日があるのをご存知でしょうか?2010年にフロリダ州の男性が配達したピザ2枚の代金を10,000BTCで払うことに同意したことが始まりで、ビットコインが初めて商業取引に使われました。

このコインはさらに3年かけて1,000米ドルの大台に乗り、バンクーバーに初のビットコインATMを設置するまでに至りました。しかし、この上昇はそう長くは続きませんでした。当時、多くの人がビットコインの衰退を予測し、詐欺だと言及していましたが、2017年の高騰を見て愕然としました。ビットコイン価格は20,000ドルを超え、12カ月足らずで20倍のリターンとなり、時価総額は10億ドル以上となりました。すぐに主流メディアの注目を集め、より多くの個人投資家にBTCの取引と保有を促しました。

その後はご存知の通りです。

価値貯蔵機能の代替手段となるのでしょうか?

重要な疑問として:ビットコインは本当に価値貯蔵手段として機能するのでしょうか?というものがあります。金は人類の歴史の中で最も有名な価値貯蔵機能のある資産であり、今でも不確実性の高い富を貯蔵するための確かな選択肢と考えられています。ビットコインはボラティリティが極めて高いため、新たな価値の貯蔵庫としての役割を果たすことは難しいという意見が多いですが、それは1740年代の金も同様でした。1971年、米国が米ドルと金のペッグ制の廃止を決定したとき、この貴金属は、価値貯蔵機能のあるものとしてふさわしいことを証明するまでに、紆余曲折がありました。例えば、1974年に73%上昇した金は、1975年には24%下落しています。また、1982年には史上最安値を記録し、その2年前の価値の3分の2近くを失ってしまいました。

1970年代の金の価格。出典: macrotrends.net

ビットコインも同じ道をたどることは十分に予想できます。確かに、これまで異常なほどの変動を繰り返してきましたが、ビットコインの価値がより安定的に評価されるにつれて、ボラティリティが低下しているというデータが出ています。

出典:buybitcoinworldwide.com

ビットコインが新たな価値貯蔵手段になるという考えを否定するのは早計です。ただ、ビットコインは、他のすべての既存の価値貯蔵手段と同じ道を歩んでおり、現在の時価総額を考慮すると、ビットコイン価格が最終的に定常状態に達するまでは、まだまだ観察する必要があります。また、社会的な活動が活発化し、分散型決済システムへのニーズが高まっていることも、この流れに拍車をかける要因となっています。

世界のお金のどれくらいがビットコインで占められているのでしょうか?

2022年の世界のバランスシートでは、630兆米ドルの総資産が報告されていますが、ビットコインの時価総額は2022年12月31日時点で3197億2000万米ドルに達しています。この日の16,604.02米ドルでは、世界の資産に占めるビットコインの割合は0.05%となっています。

ビットコインの評価モデル

将来のビットコインの値動きをバリュエーションモデルで表現できる合理性が必要とされます。以下は、一般的に使用される2つのビットコイン評価モデルです。

ストックフローモデル(S2Fモデル)

このモデルでは、以下の理由により、ビットコインを歴史的に異なる価値貯蔵の役割を担ってきた貴金属(金、銀、プラチナ)と同様に扱います:

-

供給量を大幅に人為的に増やすことができないため、相対的に希少価値が高いこと。

-

これらの資産の取得には時間がかかること。

-

時間が経っても価値を失わないこと。

ビットコインを価値貯蔵手段と考えると、その流通量と新たにマイニングされたコインの年間流入量との比率を計算することができます。この比率が高ければ高いほど、供給の価格弾力性が低くなり、結果的に価値は高くなります。

このモデルは、2019年に仮名のPlanBによって導入されました。これまでのところ、ビットコイン価格の変化とかなり整合性が取れています。

出典:lookintobitcoin.com

公正価値

Claude Erb氏(TCWグループの元商品ポートフォリオマネージャー)によるモデルは、将来のビットコイン価格を予測するのではなく、ビットコインの真の価値をネットワーク効果(接続ユーザー数に比例したネットワーク価値の過大成長)から導き出すことに焦点を当てています。

出典:Claude Erb。

Erb氏によるビットコインの評価と市場価格の差はあるものの、ここで特筆すべきは、2010年以降、ビットコインの公正価値が常に上昇していることです。また、これらの変動に対処するにしても、他の上場資産も公正価値の変動が発生します。

つまり、ビットコインの価値は他の確立された資産と同様に、需要と供給の基本的な市場メカニズムによって決定されることが認められています。ビットコインがリードし、真の価値貯蔵機能の特性を示すためにストレステストを受けるような、分散化の潮流に、私たちは集団で乗っているのです。

ビットコイン先物取引で評価モデルを活用しよう

理論的な計算式はもう十分なので、ブロックチェーンの魅力的な世界についてもっと学び、実際のビットコインを所有しないとしてもビットコインの取引を実際に体験することをお勧めします。Bitgetでは、Coin-M 無期限、USDT-M 無期限、USDC-M無期限、コピートレードなどのビットコイン投資商品を提供しています。これらはすべて、ユーザーに間接的ながらもより良いビットコインに触れていただける機会となっています。

仮想通貨の主要なデリバティブ取引所である当社は、自社商品のデザイン哲学を完成させ、最も重要なこととして、顧客体験を継続的に改善することに注力しています。Bitgetでは、まったくの初心者から経験豊富な投資家まで、どのような方にも適したオプションを常にご用意しています。

- Morpho(MORPHO):分散型レンディングのパワーを解き放つ2024-11-21 | 5m

- Usual(USUAL):安全で透明性の高い新しい種類のステーブルコイン2024-11-19 | 5m

- XION(XION):安全でアクセスしやすいWeb3アカウントの未来2024-11-14 | 5m